消費税に関連して、来年10月に導入が予定されている「インボイス」が大問題になっています。インボイスが導入されると、零細な事業者やフリーランスで働く人などに、経済的にも事務的にも大変な負担増が生じます。それは、なぜでしょうか?

インボイス(英語では「invoice」)とは、一般には「請求書」のことですが、品物を輸出するときに品目や数量、価格などを記載して添付する「送り状」の意味で使われることが良くあります。

消費税との関連では、業者間で消費税が課税される商品やサービスの取引をした際に、消費税を受け取った側の業者(品物などを販売した側の業者)が発行する請求書のことで、法律上の名称は「適格請求書」といいます。通常の請求書の記載事項に加えて、「税率別の消費税額」と「インボイスを発行する事業者の登録番号」が記載されていることが必要です(詳しくは、下記の国税庁の説明をご覧ください)。

インボイスのイメージ(国税庁のホームページより)

インボイス導入で何が変わるのでしょうか?それを理解するうえでは、「消費税に関する2つの基礎知識」を知っておく必要があります。

<基礎知識 その1>消費税は「売った時」と「買った時」の差額を納税

消費税は、日本国内で商品やサービスの売買をしたときにかかります。消費者が買うときにはもちろん、事業者が事業者から買うとき、つまり「仕入れ」のときにもかかります。

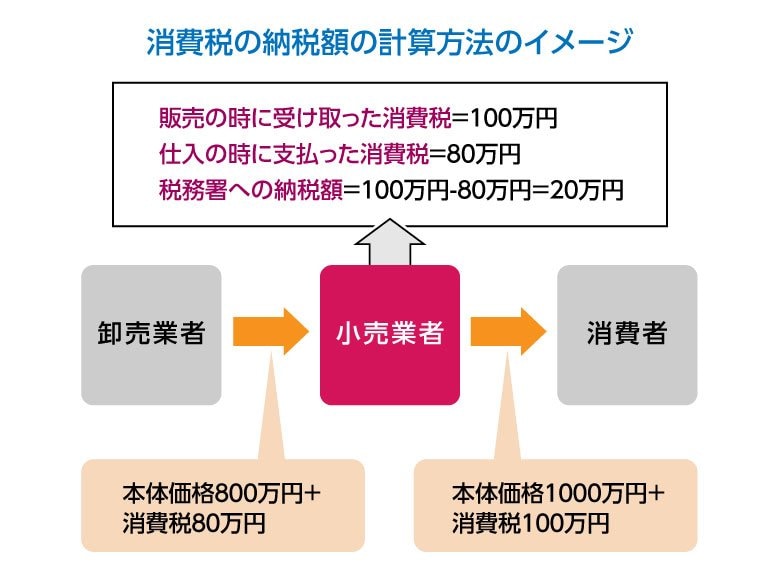

消費税を負担するのは消費者ですが、実際に税務署に納税するのは、消費者ではなく事業者です。事業者は、お客から受け取った消費税額と、仕入の際に自分が支払った消費税額との差を計算して、その差額を税務署に納税する仕組みです(イメージ図を参照してください)。

<基礎知識 その2>零細な事業者は「免税事業者」になれる

年間の売上を集計して消費税額を計算するのは、事務的にも大変です。税務署も集めるのが大変です。このため、零細な事業者(税抜きの年間売上が1000万円以下の事業者)は、消費税の納税が免除されることになっています。これを「免税事業者」といいます。イメージ図の事業者の場合、年間の税抜き売上は1000万円ですから、免税事業者になることができます。

免税事業者は「益税」を得ているの?

よく、「免税事業者は、お客から受け取った消費税を自分の懐に入れてしまう」というようなことが言われますが、これは間違いです。イメージ図の例でも、小売業者はお客から100万円の消費税を受け取っていますが、それが事業者のものになるわけではありません。仕入れの時に80万円もの消費税を払っているからです。かりに「益税」となる部分があるとしても、最大で20万円です。しかも、実際には、こうした零細事業者の場合、大手業者との競争があるので、値引き販売をせざるを得ず、納税しなくて済む20万円についても「値引きの原資」に充ててしまって、手元には残っていない場合がほとんどです。

消費税は、「売った時に受け取った消費税」と「仕入れの時に支払った消費税」との「引き算」をして、その差額を納税する仕組みです。これまでは、帳簿に「売上額」と「仕入額」がきちんと記載してあれば、この「引き算」ができました。

ところが、来年の10月にインボイスが導入されると、「仕入れの時の消費税」は帳簿だけではダメで、仕入れの時に受け取ったインボイスを保存しておき、それを元に計算する仕組みに変わるのです。インボイスをとっておかないと、この「引き算」ができなくなってしまうため、図のように税務署への納税額が大幅に増えてしまいます。

インボイスは、誰でも発行できるわけではありません。インボイスには発行事業者の「登録番号」の記載が必要です。この番号は税務署に登録すると割り当てられるのですが、その登録は消費税を納税する事業者でないとできません。つまり、「免税事業者はインボイスが発行できない」仕組みになっているのです。

仕入れ先に免税事業者がいると、その事業者はインボイスが発行できないので、その仕入れ先からはインボイスがもらえません。そのため、仕入れの際に支払った消費税の一部について、インボイスを保存しておくことができません。インボイスがない分については「引き算」ができないため、納税額が増えてしまうことになります。

このように、仕入れ先にインボイスが発行できない免税事業者がいると、負担が増えてしまいます。これを避けようとすれば、次のいずれかが起こります。

仕入れ先の零細事業者にとっては、①なら新たな納税の負担が、②なら値引きによる負担が増えることになります。③なら、仕事そのものを失ってしまうことになります。いずれの場合も、零細事業者には大きな負担です。

夫婦で「お弁当屋さん」を経営しているAさんの例を考えます。Aさんは、昔は自分の店を持っていたのですが、売上が少なくて店の賃料が払えず、赤字経営になってしまったので、店をたたんで、今は製造した弁当を近所のスーパーに納入しています。

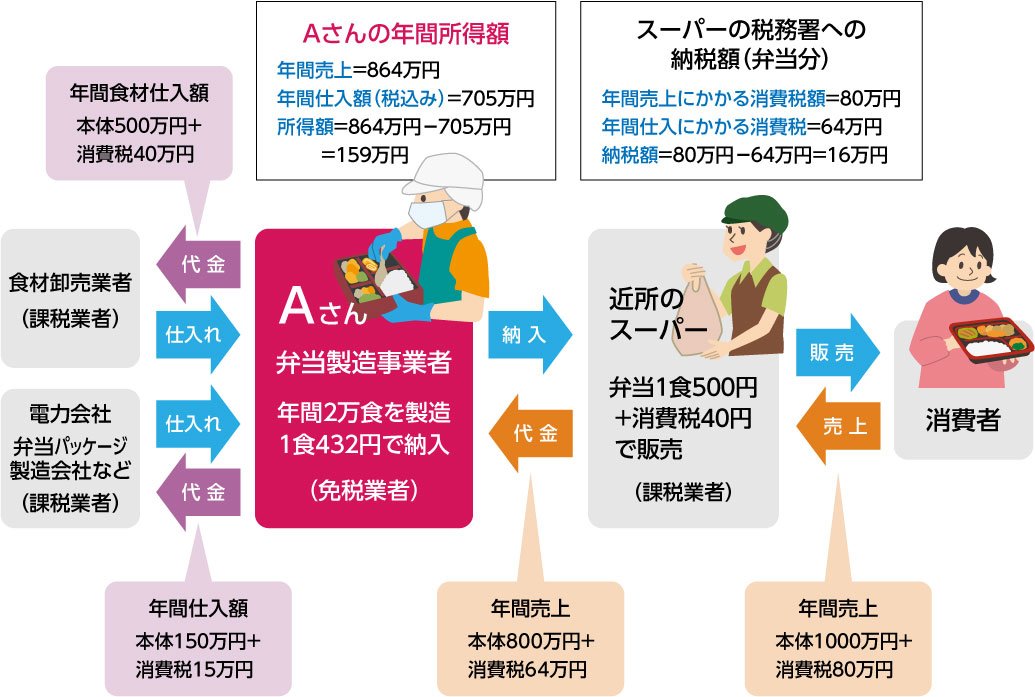

Aさんは、年間2万食の弁当を製造し、1食税込み432円でスーパーに納入する契約になっています。年間売上は「本体価格800万円+消費税(軽減税率8%)64万円」で、1000万円以下なので免税事業者です。

弁当の製造にかかる年間の費用(製造コスト)は、食材が500万円+消費税(軽減税率)40万円、水光熱費や弁当パッケージ、割りばし、運送費など、食材以外の経費が150万円+消費税15万円、総計税込みで705万円です。Aさんの手元に残るのは、864万円-705万円=159万円にしかなりません。実際には、この159万円から、国民健康保険料や所得税、住民税など合計30万円ほどを払うと、手元には130万円しか残らず、月11万円足らずで生活するという大変な状況です。国民年金の保険料はとても払えないので、夫婦とも申請して「免除」にしてもらっています。このため、老後の基礎年金は半額しかもえらえない見込みです。

一方、取引先のスーパーは、Aさんが納入した2万食の弁当を、1食500円+消費税40円で販売しています。この弁当だけの年間売り上げは1000万円+消費税80万円ですが、スーパーでは弁当以外の商品もたくさん売っているので、もちろん課税事業者です。弁当の分だけの消費税について計算すると、「80万円-64万円=16万円」なので、16万円の消費税を税務署に納税しています。

さて、ここで、インボイスが導入されると、どういうことになるでしょうか?

Aさんは免税事業者なので登録ができず、インボイスを発行できません。そのままだと、スーパーはAさんに支払った消費税64万円を「引き算」できなくなり、税務署に80万円を納税する羽目になってしまいます。もともと、弁当1食につき100円のマージンで、2万食売っても200万円の粗利益しかなく、そこからさらにスーパーの従業員の賃金や光熱費、宣伝費などのコストを引いたら、残りの利益は数十万円くらいしかないのに、納税額が64万円も増えたら大赤字になってしまいます。スーパーとしては、Aさんに対して、①Aさんが課税業者になってインボイスを発行する、②スーパーの税負担増加分を補うだけ納入価格を値引きする、③取引を打ち切る―のいずれかを求める可能性が高いと思われます。

このうち、③の取引打ち切りになったら、Aさんは廃業するしかありません。では、①、②の場合は、どのような影響が出てくるでしょうか?

<① の場合>

Aさんが登録して、課税事業者になった場合の消費税納税額は、「売上にかかる消費税64万円-仕入れにかかる消費税合計55万円=9万円」となり、9万円を税務署に納税することになります。このため、年収159万円、税と国保料を払った後の生活費が年間130万円だったAさんは、生活費がさらに9万円も減ってしまいます。月の生活費は10万円ちょっとになってしまいます。Aさんは、貯金などする余裕がありませんから、消費税を納めた後の残りの121万円をすべて生活費として消費します。すると、今度は消費者としての消費税(8%または10%)がかかり、年間で10万円前後も負担することになります。まさに、消費税が二重に重くのしかかるのです。

<② の場合>

インボイス導入で増えたスーパーの納税額は64万円です。その分を値引きするということは、これまでは864万円(800万円+消費税64万円)で納入していた弁当を、800万円で納入するということです。Aさんが納入価格を値引きしたとしても、食材や水光熱費などの仕入れ値の方は変わりません。結局、Aさんの利益が64万円減って、159万円だったAさんの年間所得が95万円に減ってしまいます。さすがに、ここまで減ると所得税や住民税はほぼゼロになりますが、国保料は7万円くらいかかります(東京23区の場合)。国保料を払った後の生活費は88万円、月7万円ちょっとです。これでは、生活保護の基準以下になってしまいます。とても生活できませんし、食材の仕入れの資金繰りもできなくなって、廃業に追い込まれてしまうでしょう。

税務署が消費税を「二重どり」

もし、Aさんが免税業者のままで、スーパーの増税分だけ値引きに応じたとすると、スーパーは80万円を納税しますが、Aさんの仕入れ先である食材業者や電力会社などは、Aさんが仕入れの時に払った消費税55万円を納税します。結局、税務署は末端小売り価格が税抜き1000万円の弁当について、その取引全体を通じて135万円の消費税を徴収することになります。「税率」は何と13.5%にもなってしまいます。しかも、軽減税率が適用されるはずの弁当だというのに・・・。中間に免税業者が入ることで、消費税の「二重どり」が発生するのです。税務署が「二重どり」した分を負担するのはAさんです。免税事業者のAさんには、「益税」どころか大きな「損税」が発生するのです。

零細な事業者でも、消費者とだけ取引している場合は、お客さんから「インボイスを下さい」とは言われません。弁当屋のAさんも、スーパーに卸すのでなく、自分の店で消費者に売っているだけなら、インボイスを発行する必要はありません。

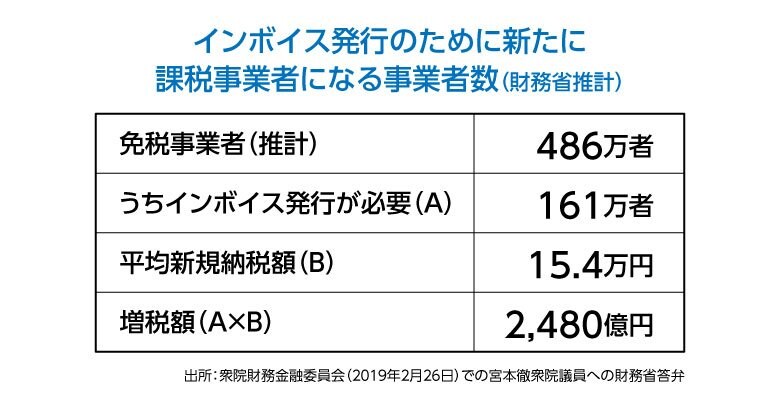

財務省の推計では、現在の免税事業者のうち、インボイスの発行が必要になり、新たに課税事業者になるのは個人・法人あわせて161万者だとされています。1者当り平均15.4万円の消費税納税が必要になり、合計2480億円の増税になると試算されています。

しかし、これは控えめな試算です。たとえば、消費者相手の弁当屋さんでも、テレビ局から「ロケ撮影時の昼食用に弁当を100食」というような注文があった場合には、インボイスを要求されるかもしれません。インボイスが発行できないと、せっかくの大口注文を断ることになってしまうかもしれません。

また、インボイスの発行が必要になるのは、商店や飲食店などの「事業者」に限定されません。最近では、雇用契約によらずに「フリーランス」の形で働いている人が増えており、こうした人々が広く対象となります。その総数は1000万人前後にもなる可能性があると言われています。皆さんのお知り合いにも、影響を受ける方がいるのではないでしょうか?

| いわゆる「事業者」 | 小売店、飲食店、町工場 サービス業(理美容・クリーニング・マッサージなど) 大工の1人親方、工務店 弁護士、税理士、司法書士、行政書士、社会保険労務士など (企業等に雇用されている場合は除く) 個人タクシー、貨物配送業 農家 貸店舗・貸事務所・駐車場経営 |

| 「フリーランス」で働く人(副業の場合を含む) | バーのホステス・ホスト ヤクルトの配達員 電気・ガスの検針員 食事の宅配員(ウーバー・イーツなど) 小説家、脚本家、漫画家、イラストレーター、フリーライター、フリー記者、フリーカメラマンなど ウェブコンテンツ制作請負、パソコン入力作業請負 画家、陶芸家など(消費者ではなく美術商などに販売する場合) 俳優、演奏家、タレント、映画制作スタッフなど (芸能事務所などに雇用されている場合は除く) 予備校・塾、日本語学校、英会話教室、ダンス・ヨガ教室、スポーツジム、ピアノ教室などの講師・インストラクター (雇用契約の場合を除く) |

| その他 | シルバー人材センターの会員(全国で約70万人) |

これらの人の中には、年間1000万円どころか、100万円~200万円くらいの年収しかない人も少なくありません。シルバー人材センターの会員にいたっては、せいぜい50万円くらいです。

こうした人に「課税事業者になって消費税の申告・納税をして、インボイス発行の事務をしろ」といっても、とても無理でしょう。しかし、インボイスがなければ取引先の消費税納税額が増えてしまいます。結局、「消費税分だけ報酬を減らす」ことになって、収入が10%減ってしまうおそれがあります。ただでさえ収入が少ないのに、さらに10%も減ったら大変です。

昨年10月から、インボイス発行事業者の登録が始まっています。登録した事業者の名前と事業者番号は、国税庁のホームページに掲載され、誰でも閲覧できるようになっています。「取引先が登録事業者かどうかを確認できるようにするため」ということですが、個人の住所も含めた公開されている例もあり、「個人情報が悪用されないか」という不安の声も寄せられています。

インボイス導入は、来年10月からと決まっていますが、影響を受ける事業者でも、まだ制度を知らない人が多い状況です。一方、消費税増税には賛成した保守系の経営者団体などからも、インボイスに対しては「中止・延期」を求める声が出ています。多くの零細事業者やフリーランスを苦しめるインボイスの中止を求める世論と運動を強めましょう。

テーマ別政策